‘’Yeni bir dünya kurulur ve Türkiye bu dünyada yerini alır.” İsmet İnönü

Dünya COVID-19 ve bölgesel çatışmalarla sarsılırken ekonomik sistem ve onun dengeleri de temel sorgu odaklarından biri haline geldi. Gelir ve servet dağılımındaki eşitsizliğin de artmasıyla mevcut Liberal ticaret ve sermaye sistemi çatırdamaya başladı. Sermaye ve ticaretin bir yansıması olarak da küresel ödemeler dengesi ve onun payandaları da tekrar tekrar masaya yatırılırken ticaretin ve sermayenin doğasını ve dinamiklerini yeniden tartışmaya başlamak gerekmiştir.

Küresel ödemeler dengesinin dinamiklerinin biri de popüler tanımıyla ‘’ABD doları ile fiyatlanan petrol kaynakları” anlamına gelen petro-dollardır. Bu inanışa göre ABD dolarının ticarette kullanımı ve rezerv birikiminden tercih edilmesinin nedeni petrolün Suudi Arabistan tarafından dolarla satılması sayesinde olduğudur. Yine buna göre ABD hükümeti ve Suudi Arabistan Krallığı arasında bir anlaşma olup bu anlaşmaya göre Suudi Arabistan petrolü dolarla fiyatlamaktadır. Böyle geçiştirmek her ne kadar kolay ve işe gelen bir yorum da olsa aslında hikayenin aslı çok daha karmaşıktır.

Konuyu daha iyi anlamak için iddiaların çıktığı tarihe gitmemiz gerekiyor. 10 Aralık 1974’de Wall Street ajanslarına herkesin şok olacağı bir haber düşer. Aramco, Amerikalı ortağı Exxon Mobile’e ödemelerin GBP yerine USD ile alınacağını açıklar. Hazine Bakanı William Simon ve Kral Abdülaziz b. Faysal arasında yapılan bu anlaşmaya göre ABD, Suudi Arabistan’a teknoloji transferi ve güvenliği için silah satacak ABD de karşılığında Suudi Arabistan’dan petrol satın alacak ve ve Suudi Arabistan da bu tasarruflarını ABD Hazine tahvillerine park edecekti. Kral bazı çekincelerinden ötürü anlaşmanın gizli kalmasını istediğini Amerikalı yetkililere bildirir. Gerçekten de 2016 yılına kadar TIC, Suudi Arabistan’ı ayrı bir raporlamaya almıyor. Verilerde ‘’Middle East Oil Exporters” olarak 14 ülke aynı sepette gösteriliyordu. [1] ABD ve Suudi Arabistan’ın bu duruma nasıl geldiğini ve Suudi Arabistan’ın bunu neden tercih ettiğini görmek için Suudi Arabistan ve ABD ekonomilerinin aralarındaki ilişkinin detaylarına bakmak gerekiyor.

‘’Eğer İsrail kendi güvenliğini sağlayamazsa Arap komşularının gelgit dalgasında kendini bulacaktır.” Henry Kissinger

6 Ekim 1973 tarihinde İsrail ve Arap ülkeleri arasında Yom Kippur Savaşı başlar ve İsrail, tarihinin büyük bir başarısına imza atar. Dışişleri Bakanı Henry Kissinger’e göre İsrail bu savaşı ABD’nin desteğiyle kazanmıştır. ABD’nin desteği olduğunu gören Suudi Arabistan, Filistin davasını müdafaa etmek amacıyla tüm Batı dünyasına petrol ambargosu uygulama kararı almıştı. Bu yüzden petrol tüketicisi olan Batı ülkeleri petrol ithalatı için daha fazla ücret öderken petrol ihracatçıları daha fazla kazanmaya başlamıştı. Yerleşim yerlerinin daha bütünleşik ve yoğun olduğu su kaynaklarının biraz daha fazla olduğu İran ve Irak gibi devletler bu parayı kendi hayat standartlarını iyileştirmek için kullanabilmişken su kaynaklarının yetersiz olmasından dolayı daha seyrek yerleşim yerlerinde yaşayan Suudi Arabistan bunu yapamamıştır. Petrol dışı sektörlerin ülke içinde ağırlığının minimal olduğu Suudi Arabistan’da bu net ihracatı (diğer anlamıyla fazla tasarrufu) absorbe edebilecek bir piyasa olmadığından bunu büyük ekonomi ve borçlanma piyasasının olduğu ABD tahvillerine park etmeyi mantıklı görmüştü. Karşılıklı bağımlılık ilkesinin buradan doğduğu anlaşmada öznel sebepleri daha iyi görmemiz gerekiyor.

‘’Petrol vahşi bir hayvan gibidir. Onu yakalayan ona sahiptir.” Paul Getty

Suudi Arabistan ve ABD arasındaki petrole dayalı ‘’dostane düşmanlık” II. Dünya Savaşına kadar gider. O tarihlerde Krallık’ın geliri Hac ve petrol kaynaklarına dayanıyordu. Fakat savaş dolayısıyla 2 sorun vardı.

1)Suudi Arabistan ve bölge Mihver Kuvvetlerine karşı korumasız ve zayıftı.

2)Suudi Arabistan’ın petrol kuyuları mütevazi üretim yapıyor ve nakliyede sorunlar vardı.

Krallık bu 2 sebepten dolayı savaş zamanı mali sıkıntılar içerisindeydi. Britanya İmparatorluğu, Suudi Arabistan’a bir miktar fon sağlıyordu ancak Krallık Amerika’dan da fon istiyordu. Casoc (o zamanki Aramco) yönetimi bu durumu Başkan Roosevelt’e bildirmiş ancak ABD yönetimi biraz mesafeli davranmıştı. Roosevelt, yardımcısına yazdığı mektupta ‘’ İngilizlere Suudi Arabistan Kralı ile ilgilenebileceklerini umduğumu söyler misiniz? Bu bizim için biraz uzak bir mesafe!” olarak söylemişti. [2]

Fakat ABD savaşa girdikten sonra yetişemese de Cosac’ı Aramco olarak değiştirmiş ve ABD, Suudi Arabistan’da bir hava üssü kurmuştu. Savaşa katılmamasına rağmen ABD, gemilerle Suudi Arabistan’a fiziki dolar, gümüş ve altın göndermeye devam etmişti. Bu hibelerin amacıysa ABD enerji uzmanlarının tam o zamanda Suudi Arabistan’ın potansiyelini görmüş olmasıydı. 1945’te ABD’yi ziyaret eden Kral Faysal, Chase Manhattan Bank ve Standard Oil’in sahibi David Rockefeller’in otelinde kalmıştı ve oradaki görüşmelerde Amerikalılar, Suudi petrolü üzerinde etkilerini artırmayı istemişlerdi. Savaşın bitmesinden sonraysa Suudi Arabistan biraz daha mesafeli yaklaşır olmuştu. ABD içinse önemin asıl artmaya başladığı zamansa petrol tüketiminin artmasıydı.

ABD’nin artan petrol tüketimi hükümetlerin yaptığı öngörülerde büyük ölçüde ithalata dayalı olacağı barizdi. Amerikan yönetimi bu yüzden daha fazla petrol tüketen büyük taşıtlar ve demiryolları araçları yerine daha küçük taşıtların satın alınması için kimi sübvansiyonlar sağladı. Bunun yanı sıra Eisenhower döneminde otoyollar genişletilmiş ve araç alımları artmıştı. Fakat durumlar planlananlar gibi ilerlemedi. Banliyölerin artmasıyla birlikte araçların yakıt talebi de artmış sübvansiyonlar, petrol tüketimini azaltmak yerine artırmıştı. Bu sebeple ABD, güvenemediği ama mecbur olduğu ortağı Suudi Arabistan’a tekrar yönelmek mecburiyetinde kalmıştı. Tüm bunlar ABD’yi yeni bir yola sevk etti: Suudi Arabistan üzerinde kontrol kurmak

Tekrar Kissinger’e dönüyoruz. Henry Kissinger, Harvard Üniversitesinde muhasebe dersi almış iyi bir politikacıydı. Aynı anda ekonomi, finans ve uluslararası ilişkilere hakim bir kişiydi. Kissinger, Başkan Nixon ile göreve geldiğinde önlerinde Vietnam Savaşı vardı. Bunları aşmanın yanı sıra Kissinger, uzun yıllar ABD sanayileşmesine darbe vurma pahasına finansal piyasalarda hakimiyet kurma planını devreye sokar. Tam da Bretton Woods ile Altın Değişim Standardının bozulması ve ‘’petrodollar anlaşması”nın devreye girmesi aynı döneme denk geliyor.

Kissinger’in planı şuydu: ABD’nin dünyadaki hakimiyetinin artması için ucuz petrole ihtiyacı vardı ve bunu mecburen Suudi Arabistan’dan karşılamak zorundaydı. Suudi Arabistan bir gün ABD’ye yeniden ambargo koyar veya mesafeli davranmak isterse onları caydırmak için ABD’de varlık edinmesi gerektiğini düşünüyordu. Bunu Cumhuriyetçi kongre üyelerine ‘’Araplara kancamızı takmanın en iyi yolu bu” şeklinde söylemişti [3]

Fakat o tarihlerde ‘’petrodollar” günümüz anlayışı kadar güzel ilerlemiyordu. Çünkü Suudi Arabistan yüksek petrol fiyatlarından OPEC sayesinde yararlanıyor ve dolar rezervi sağlamaktan memnun olduğundan mali kaynakları hızla artıyordu. Henry Kissinger, hedefine yani ucuz petrol fiyatlarına daha erişememişti. Bunun için OPEC’i içerden vurması gerekecekti. ABD siloları için İran petrolü teknik açıdan uygun olmasa da ABD, İran’dan petrol ithalatını artırdı. 1976 başlarında Kissinger, İran’ın ABD’ye indirimli petrol satmasını sağlayarak OPEC’in birliğini baltalamaya çalıştı. Hedefiyse İran’ı OPEC ve Suudi Arabistan’dan ayırmaktı. [4]

Suudi Arabistan da mecburen artık petrolü indirimli satmaya başladı. Ancak Suudi Arabistan bundan sonraki süreçte de ABD’den petrol üretimi için daha fazla teknolojik destek ve imkan alacak, dahası daha fazla silah ve güvenlik garantisi alacaktı.

William Simon ve Henry Kissinger’in Suudi Arabistan temasları ve antlaşmanın gerçek arka planı bu çalkantılı ve güvensiz tarihsel ortamında gelişmiştir. Suudi Arabistan da dolar rezervi biriktirmekten menun olmuş ve böylece petrolün ABD Doları cinsinden fiyatlandırılmasının yolu açılmıştır ancak bu, ABD dolarının hakimiyetine diğer unsurlar kadar katkı sunmamıştır.

Petro-dolar ve ABD-Suudi Arabistan Ekonomik İlişkileri

Petro-dolar sisteminin ekonomik olarak nasıl işlediğini anlamak için ilk öncelikle sistemin temel payandalarına bakmak gerekecektir. Tarihsellikten de anlattığım gibi halkanın başı öncelikle ABD’nin en büyük petrol ithalatçısı ve en önemlisi net ithalatçı olmasına dayanıyordu. ABD, Suudi Arabistan’dan petrol ithal ettiğinde karşılığında dolar ödeme yapıyor ve Suudi Arabistan da bu doları 3 çeşitle kullanıyordu [5]

1)Suudi Arabistan, teknoloji veya mal-hizmet satın almak için ABD’den ürün ve hizmet ithal eder,

2)ABD’nin Soğuk Savaş’ta desteklediği 3. Dünya ülkelerine mali akış sağlar,

3)ABD menkul kıymetlerine park eder.

Suudi Arabistan, kazandığı doları bu 3 maddede değerlendiriyordu. Krallık mali kazanç elde ettikçe ülkedeki yatırımları da artırıyordu. Yine en büyük projeler ABD şirketlerine veriliyordu. 1975 yılında Bechtel, küçük bir balıkçı köyü olan Jubail’de birkaç yıl içinde çelik fabrikası, petrokimya, gübre ve alüminyum tesisleri ve petrol rafinerileri ile yüz binden fazla insanın yaşayacağı bir sanayi kenti inşa etmek üzere 9 milyar dolarlık bir sözleşme imzaladı ve bu sözleşme hızla genişletildi. ABD firmaları bunları diğer Arap ülkelerinde de yapıyordu. ABD özel sektörü ve Suudi Arabistan petrol piyasası arasında gelişen bu simbiyotik ilişki daha da ilerlemiş ve günümüze kadar devam etmiştir.

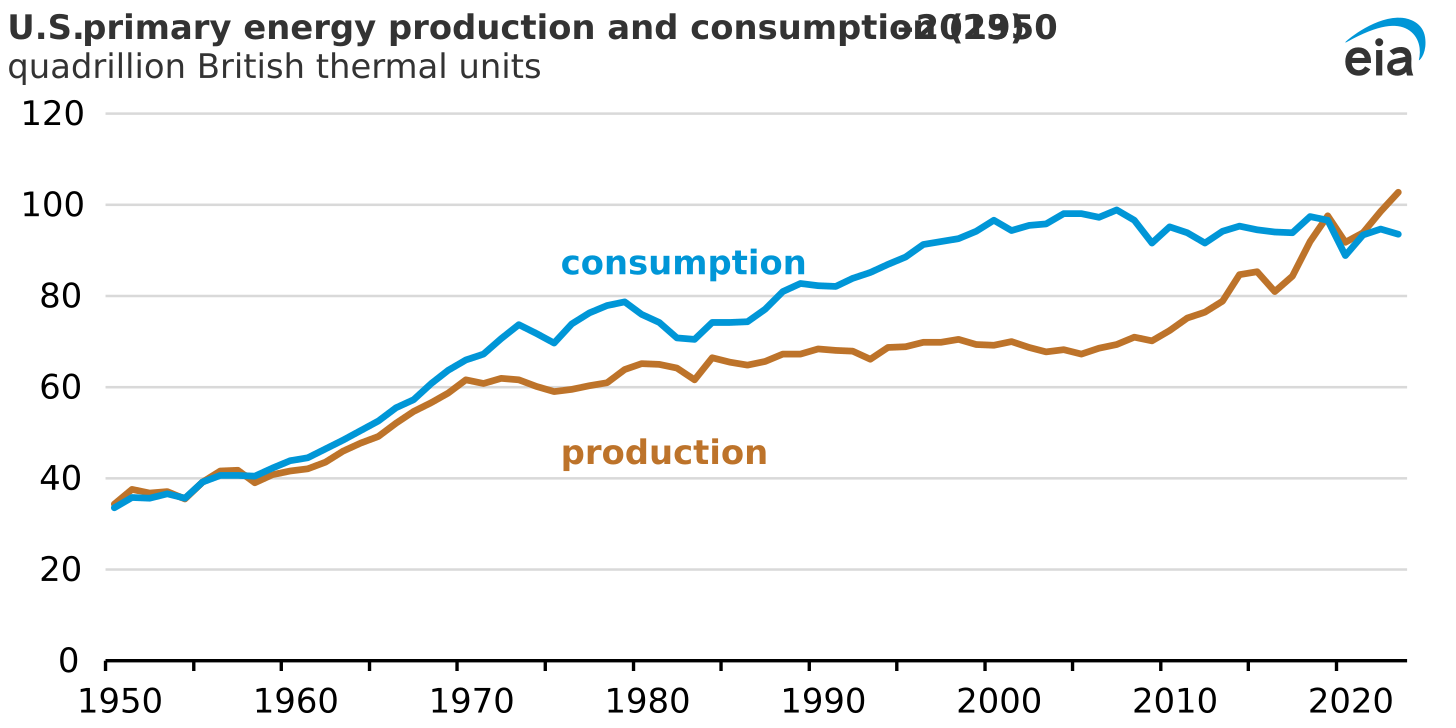

Aslında mevcuda koyulan anlaşma ABD dolarının küresel hakimiyetinden çok piyasalar arası simbiyotik uyumu yakalamayı ve karşılıklı jeopolitik çıkarları güçlendirmek için yapılmıştır. Maddelere tek tek ve halkanın mantığına bakacak olursak aslında yaygın inanışın olması için herhangi bir sebep de yoktur. Öncelikle ABD artık en büyük petrol üreticisi ve net enerji ihracatçısıdır. Bunu EIA raporlarında görebiliriz:

DXY ve Emtia Endeksleri arasında da pozitif korelasyon görülmüştür.

Çünkü Emtia Endeksinde en çok ağırlık enerjiye aittir ve ABD az önce de söylediğim gibi net enerji ihracatçısıdır. Diğer bir husus da Suudi Arabistan ticaretiyle alakalıdır. Arabistan’ın en büyük ticaret ortağı artık ABD değildir. Antlaşmaların çoğu Asya tarafıyla yapılmaktadır. Bu duruma bakıldığında aslında petro-dolar ölmüştür. Bunun başka ve en iyi örneklerinden biri Bloomberg’den Javier Blas’ın yaptığı çalışmadır[6]. Suudi Arabistan artık net ‘’petro-dolar” sağlayıcısı değildir çünkü tasarruf fazlası giderek azalmakta ve cari açık vermek üzeredir. Ancak bunlara rağmen OPEC, petrolü dolarla satmaya devam etmektedir. Burada gözden kaçırmamamız gereken en önemli nokta sermayeden çok ticarettir. Çünkü dünyadaki siyasetin izini gösteren portföy yatırımı ve FDI akışı en çok ticaret rejimiyle alakalıdır.

Yine tekrarlayacağım gibi Petrodollar sisteminin tepesinde bulunan mantık, ABD’nin en büyük petrol ithalatçısı olmasıydı. Bugünse en büyük ithalatçı Çin. Dolayısıyla petrolü her ne kadar para birimi ABD dolarına endeksli BAE’nin Dubai borsası fiyatlasa hatta Şangay’da enerji borsası merkezi burayı baz alsa da Suudi petrolünün üzerindeki hakimiyet Çin’e kaymış bulunmaktadır.

‘’Bir onbaşı ancak bir onbaşı ile takas edilir” Joseph Stalin

Petro-dolar artık aramızda yoksa OPEC ve muhafazakar petrol ihracatçıları neden hala sattıkları enerji kaynaklarını dolar ile fiyatlamaktadır ? Bunun sebebi aslında OPEC’in yapısı, finansal piyasalar ve küresel ödemeler dengesinin temek dinamikleridir.

Öncelikle OPEC üyeleri çeşitli bölgelere yayılmıştır. Sadece Ortadoğu değil dünyanın geri kalan yerlerinde de petrol üreticileri bu birliğe üyedir ve çıkardıkları petrolün kalitesinden tutun, sülfür oranına kadar birçok farklılık gözlenmektedir ve ülkelerin birbirine karşı yükümlülükleri bulunmaktadır.

Piyasa koşullarını ayarlama ve fiyat istikrarını sağlamak için üyeler farklı para birimleri kullanmak ister ve/veya para birimleri sepetini genişletirlerse faydadan çok zarar görebilirler. Neden ? Suudi Arabistan ve BAE’nin en büyük ticaret ortakları Çin’dir. Venezuela’nın ABD, Cezayir’in en büyük ortağı AB’dir. Çin, AB ve ABD farklı ticari para birimlerini kullanmaktadırlar. Eğer OPEC bunlara uygun çeşitlendirmeye giderse piyasa şeffaflığı ve fiyat istikrarında sorunlar yaşayacaktı. Üyeler birbirine olan yükümlülüğünü yerine getiremeyecekler ve piyasa koşulları kaosa sürüklenecekti. OPEC içindeki çeşitliliklerin getirdiği teknik zorluk başlıca budur. Ancak buna rağmen petrol üreticileri kısmi olarak başka para birimlerinde ödemeleri kabul etmektedirler. Bu yüzden üye ülkeler aldıkları dolar ödemeleri başka para birimlerine kolaylıkla çevirerek o şekilde ilgili ülke piyasalarına yatırım yapmaktadır.

Bir diğer önemli özellikse doların, ABD finansal sistemi dışına çıktığında kullanımındaki eşsiz kolaylıktır. ABD Dolarının Offshore piyasalardaki ismi Eurodollar’dır. Burada Euro denmesinin nedeni sistemin Avrupa’da gelişme göstermesidir. Tahminlere göre doların Avrupa’ya gelişi 1950’lere dayanmaktadır. Ancak bazı iktisat tarihçilerine göre 1931 Avusturya Bankacılık Krizine kadar gitmektedir. Bank of England, tekrar bir Altın Standardı Sistemi denemiş ancak Avrupa’daki bankacılık krizleri ve 1929 Buhranı sebebiyle likiditeyi karşılayamamışlardı. Bunun üzerine Avrupalı yatırımcılar altın varlıklarını ABD’ye göndermişler karşılığında dolar teminat almışlardır. Diğer bir anlatıysa 1927 McFadden Yasasına kadar gider. Bu yasa, New York’ta kurulu ABD bankalarına ABD hükümeti diğer eyaletlere yayılma ve şube açmada kısıtlama getiriyordu. Bunun üzerine New York’taki kurulu bankalar dünyaya açıldılar ve ABD doları böylece dışarı çıkabilmişti.

Ancak Eurodollar piyasası asıl gelişimini İngiliz bankalarının carry trade benzeri finansal işlemler ve dolar faizi üzerinden kazanç elde etmesiyle gelişti. Londra’daki bankalar, ABD bankalarından ucuz faizli dolar temin etmeye başladılar ve müşterilerine daha yüksek faizde dolar kredi vermeye başladılar. Londra’daki bankalar bu ticaret usulünü sevmişlerdi çünkü yüksek karlar elde ettiler. Biraz geride durdular çünkü GBP’nin kullanımını azaltabilecek bir uygulamaydı. Ancak Amerikan FDI akışları sayesinde de dolar artık Avrupa’ya gelmişti. Eurodoların doğuşu kısaca bu şekilde oldu.

Bu sistemin en işe yarayan tarafı bankacılık sisteminde aktif-pasif zincirini taşıyabilmesi oldu. Burada paranın yaratılma mekanizmasına girmemiz gerekebiliyor. İstisnaları olmakla birlikte ticari bankalar müşterilerinin talep ettikleri krediyi topladıkları mevduattan veya öz sermayesinden değil muhasebede bilançonun iki tarafına sayılar yazarak amiyane tabirle havadan verir. İlk kredi sonra mevduat yaratılır ve bilançolar, bu varlık-yükümlülük zinciriyle birbirini dengeler. Eurodollar sisteminin kolaylığı da buradan geliyor, ülkeler doları böylece tüccarlarına dolar kredi olarak veriyor.

Örneğin X ülkesindeki ithalatçı Y ülkesindeki ihracatçıya ödeme yapacağını varsayalım ve bunu dolar kredisiyle yapmak istiyor. Banka bilançosunun aktif tarafına Eurodollar kredisi yazarken pasifler tarafına mevduat yazmaktadır. İthalatçı kişi, ödemeyi yaptığında bankanın yurt dışında döviz borcu artar ya da likiditesi azalır. Bankalar bu sebeple döviz rezervi biriktirirler bunu da dolar cinsindense genelde ABD finansal piyasalarında vadeli mevduat ya da ABD LT tahvilleri yoluyla yaparlar. ABD tahvilleri başta olmak üzere bu türev ürünler aslında bir likidite ve colleteral yani teminat özelliği taşır. Eurodollar kredisi kullandırmanın bu avantajı sayesinde hemen herkes olmak üzere OPEC üyeleri de ödemelerini dolarla almaktadır. Ancak bu kredi sisteminin dezavantajı kontrolsüz olmasıdır. Fed’in Eurodollar mevduatları üzerinde bir kontrolü yoktur. Buna rağmen sistemin kredi verirken getirdiği riskler, diğer paralara oranla oldukça düşüktür ve karlıdır.

OPEC ülkeleri neden tasarruflarını ABD türev ürünlerinde biriktirirler ?

‘’Doların rezerv konumu ödemelerin hangi parayla yapıldığıyla değil, tasarrufların nasıl biriktirildiğiyle alakalıdır.” Paul Donovan

Bu sorunun yanıtı ABD ödemeler dengesi ve finansal piyasalarının özelliğinden gelmektedir. Üstte de belirttiğim gibi bankacılık fonlamasında doların rolü büyüktür. BIS’e göre ABD dışındaki bankaların toplam yabancı para mevduatlarının %62’si USD cinsindendir. Mevduat, sistemin fonlanması için gerekli bir şeydir çünkü banka rezervlerini artırırlar ve vade uyumu için gereklidir. Kur hareketleri belirgindir ve diğer para birimlerinin faizlerine göre daha nettir. [7]

Gita Gopinath ve Stein’in yaptığı araştırmaya göre daha düşük riskleri sayesinde gelişmekte olan ülkeler yabancı para mevduatı kabul ettiğinde Euro’dan dolara asimetrik geçiş olduğunu bulmuşlardır. ABD dışındaki ihracatçıların satışlarını dolar cinsinden faturalandırmalarını cazip hale getirmekte, böylece ucuz dolar fonundan daha kolay yararlanabilmektedirler. [8] Ödemelerde kolaylığı buradan da görüldüğü üzere colleteral ve likidite özelliğinden gelmektedir. Peki bu neden ve nasıl olmaktadır ? ABD ödemeler dengesi ve yurt içi yatırım ve tasarruflarının farkından kaynaklanmaktadır.

ABD’nin ticaret ve finansal hesapları tamamen açıktı. Bu sebeple ülke ekonomisi ve ödemeler dengesini yabancı tasarruf akışı risk algısı yönlendirmektedir. Yani ABD, yabancı tasarruf emdikçe yurt içi yatırımlar tanım gereği tasarrufları aşacaktır. Bunun böyle olmasının sebebi makroekonomik tanımlardan gelmektedir. Bir ülkenin harcamalar cinsinden GSYİH büyüklüğüyle gelirler cinsinden büyüklüğü birbirine eşit olmak zorundadır çünkü aynı ekonomideyiz. Bu eşitlikten dolayı S-I=NX formülü çıkmaktadır. S, burada tasarrufları; I yatırımları, NX ise net ihracatı göstermektedir. Yatırımlar, tasarrufları aştığında cari açık vermek zorunda kalacaktır. Eğer yurt içi yatırımlar artmadan yabancı tasarruf akışı sürerse bu yurt içi tasarrufları baskılayacaktır. Bu da ABD’ye daha yüksek borçluluk ve üretim kültüründe delik meydana getirecektir.

ABD, yabancı tasarrufların %50’sini emmektedir ve en borçlu ülkeler arasındadır. Küresel ödemeler dengesini borçlular alacakları yönlendirir. Yani, finansal akış alacaklıdan borçluya doğrudur. ABD dolarının OPEC tarafından kullanılmasının nedenleri ABD ödemeler dengesi ve finansal yapısının bu gelişmişliğinden kaynaklanmaktadır. Tabi ki jeopolitik kırılmalar arttıkça dolar dışı ödemeler cazip kazanmaktadır. Suudi Arabistan yönetimi Ocak 2023 tarihinde başka para birimleri cinsinden ödeme almaya hazır ve istekli olduklarını açıklamıştı. Bu söylemler haliyle dolarsızlaştırma söylemlerini artırdı.

Ortadoğu Petrol İhracatçıları Dolardan Vazgeçiyor mu ?

ABD ve Körfez ülkeleri arasında çıkan gerginliklerden sonra ve bu ülkelerin Çin ile geliştirdikleri ilişki sebebiyle bu konu iyiden iyiye gündeme gelmişse de şu an için bu iddialar yersiz görünmektedir. Colin Weiss’in çalışmasına göre Körfez ülkeleri cari fazlalarının önemli kısmını ABD menkul kıymetlerinde park etmiştir ve 2022’de son 10 yıla kıyasla hayli büyük net alım yapmıştır. [9]

Yakın dönemde de getirilerin artmasından dolayı yabancı net alımlarda bir artış görünmektedir. Dolarsızlaştırma hemen olacak bir süreç değildir ve gerek OPEC gerek dünyanın geri kalanı için hayli bir zamanı olacaktır.

Enerji Ticaretinde Dolarsızlaştırmaya bir örnek: Rusya

24 Şubat 2022 tarihinde Rus Silahlı Kuvvetleri, Ukrayna topraklarına girdi ve Batı tarafından binlerce yaptırıma maruz kaldı. Bunlardan biri SWIFT yaptırımlarıydı. Hemen herkes bu yaptırımlardan sonra Ruble’nin çökeceğini ve Rusya’nın ticareti devam ettiremeyeceğine inanıyordu. Ancak böyle olmadı çünkü Rusya, dolaylı yoldan hala dövize ulaşabildi ve muhabir bankacılığın kuralları dolayısıyla döviz kazanmaya devam etti.

Gazprombank, Eurosystem’in takas ve mutabakat ağından tamamen dışlanmamıştı bu da hala döviz kazanabilmesinde önemli bir engel olmadığını gösteriyordu. Yukarıda da belirttiğim gibi bankalar bilanço genişleterek para yaratabiliyor. Bunu çeşitli yollardan yapabilir. Birincisi kredi vererek ikincisi varlık satın alarak. Bankalara menkul kıymet satın aldığında mevduat yaratırlar. 2022 yılında da böyle oldu. Putin bundan sonra Avrupa’ya yapılan gaz ihracatının karşılığında Ruble ödeme alınabileceğine dair kararname imzaladıktan sonra Gazprombank, ödemeleri Euro varlık satın alarak Ruble yaratarak almaya başladı. Ödemeyi alan alıcılar, Ruble mevduatı başka bankalara aktarmaya başladığında da Rusya Merkez Bankası, Gazprombank’ın kur riskini almak için Ruble kredi sağladı.

Bu yüzden yaptırımlar Ruble’yi ilk başta bitirmedi ve gaz Rubleyle satın alınarak ödeme transfer gerçekleştirilmiş oldu. Fakat ABD, İkincil Yaptırımlar ve MoEx kısıtlamaları ile beraber bunun da önüne geçmiş oldu. Rus yönetimi de alternatif yollara yönelmiş oldu. Sonuçta dünyada finansal akışları yönlendiren sermayeden çok ticarettir. Ticaret devam ettiği sürece ödeme yöntemi mutlaka bulunacaktır.

Petro-Yuan Mümkün müdür ? Çin’in önündeki zorluklar nedir ?

Çin, Deng Reformlarından sonra muhteşem bir kalkınma yaşamış ve dünyanın en büyük güçlerinden biri olmuştur. Muhteşem altyapısı, yetenekli mühendis ve işçileri, büyük nüfusu ve iddialı projeleriyle dünyada birçok ezberi bozmaya devam etmektedir. Körfez ülkeleriyle artan ticaret hacmi ve büyüyen ekonomisiyle ‘’Petrdollar” sistemi sorgulanırken akla alternatif olarak ‘’Petro-yuan” ödemeleri gündeme gelmiştir. Buna göre Suudi Arabistan başta olmak üzere petrol ihracatçıları en büyük ticari ortağından Yuan ödeme alacak ve doların küresel ödemelerde rolü sarsılacaktır.

Gerçekten de böyle bir durumda önerme doğru çıkabilir. Bir paranın küresel kabul edilirliğe kabul edilmesi için büyük bir ekonomiye sahip olması gerektiği çok doğrudur. Çin’in büyüyen ve dev büyüklükteki ekonomisi bu önermeleri gündeme getirmiştir. Ancak büyük bir ekonomiden de önemlisi açık ve kontrolsüz sermaye girişlerinin olmasıdır. Edwin L.C.LAI tarafından yapılan araştırmaya göre Çin’in finansal gelişmişlik düzeyi Japonya kadar yükselse ancak GDP’si sabit kalsa Çin Yuan’ının ödemelerde ağırlığı %17 olacaktı. Ancak finansal gelişmişlik düzeyi sabit kalsa ve GDP’si ABD seviyesine erişse bu oran sadece %2,4 olacaktı. Çin, 2016’dan 2025’e kadar istikrarlı büyüse ve finansal açıklık düzeyi Tayland kadar olsaydı RMB’nin kullanım oranı %5,8 olacaktı. [10]

Buradan çıkan sonuç tabi ki önemli olanın sermaye akışlarını serbest bırakmak olacaktır. Sermaye kontrollerinin belirli amaçları vardır. Çin yönetimi şu an finansal hakimiyetten ziyade kendi büyümesine önem vermektedir. Bu da mevduat faizleri ve para arzı kontrolleriyle olmaktadır. Sektörlere özgü kredi faizleri, sübvansiyonlar ve M2 arzı gibi engeller, Yuan’ın küreselleştirmesine engel çıkarmaktadır.

Sermaye Kontrollerinin RMB Türev Ürünlerine Getirdiği Engeller

Sermaye kontrolleri etrafında Çin yönetimi, RMB’yi küreselleştirmek için ilk denizaşırı Yuan’ı çıkarmıştır. Buna Hong Kong-Yuan (CNH) denir. Bir paranın küreselleşebilmesi için ilk kriter şüphesiz ki anakara ve offshore piyasalardaki short-term faiz farkıdır. Sermaye hareketliliği ne kadar serbestse fark o kadar azdır. Çin hükümeti 2007 yılında ilk kez Hong Kong’da tahvil ihraç ettiğinde, yurtiçi piyasalardakinden daha yüksek bir faiz ödemiştir.[11] Ancak HK’de RMB birikiminin hızlanmasıyla fark azalmıştır. Sermaye kontrollerinin getirdiği bir sorun Şangay Borsası ve Hong Kong Borsasında aynı şirketlerin yıllık olarak farklı primlenmesidir. Bunlara rağmen Offshore RMB piyasası her geçen gün genişlemektedir.

Çin Neden Sermaye Kontrollerini Kullanmaktadır ?

Öncelikle riskleri çok fazla. Ekonomiyi artık sübvansiyonlar ve politik hedeflerden ziyade risk algısı yönlendirmeye başlıyor. Ve makroekonomik tanım gereği net finansal girişler cari açığa eşittir. Çin bu girişlere izin verdikçe bunları karşılayacak cari açığı da kabul edecektir. Ancak Çin yönetimi geleneksel olarak yurt içi tüketimi baskılamakta ve yurt içi tasarrufları artırmaktadır.

Bunlara rağmen Çin yönetimi RMB’nin küreselleşmesi için çalışmalara devam etmektedir. Uzun yıllar ardından Non-Banking kesimin cross-border ödemelerinde Yuan’ın payı, doları geçmiştir.

Sonuç olarak ticaret hacimlerinden çok FDI ve portföy akışlarına bakmak daha doğru olacaktır. Çin kendi isteğiyle bu sermaye kontrollerini kaldırmadıkça OPEC ve diğer yüksek tasarruf oranlarına sahip petrol üreticileri, net borçlu ülkeler RMB cinsinden borçlanmadıkça veya Çin sermaye kontrollerini kaldırmadıkça petrol ürünlerinin RMB ile fiyatlanıp tasarrufların Çin finansal piyasalarında park edilmesi çok mümkün görünmemektedir.

SONUÇ

Dillere çokça pelesenk olmuş petrodollar sisteminin tarihsel, siyasi ve ekonomik boyutu yaygın anlatıdan çok küresel ödemeler dengesi ve kapitalizmin doğasına uygun şekilde seyretmiş bir sistemdir. Petrol veya diğer ürün ve hizmetlerin dolar yerine başka bir para birimiyle fiyatlandırmasının önündeki yollar bellidir:

1)ABD iç siyasetinde gelişen olaylar neticesinde ABD’nin bu rolünden vazgeçmesi,

2)Küresel finansal akışlar yön değiştirmeli,

3)Bankacılık sisteminde aktif-pasif zincirini başka kredi parası dengelemeli,

4)Borçlanmaya istekli başka büyük piyasalar açığa çıkmalıdır.

Dünya bir jeopolitik kırılmaya girerken sürprizlerle dolu gelişmeler yaşanacaktır. Bu süreçte küresel ticaret ve finansal akımların da rengi değişme ihtimaline sahiptir.

Kaynakça:

[1] Şant Manukyan, Global Piyasalar

[2] Moffett to Roosevelt, April 16, 1941; Roosevelt to Jones, July 18, 1941, FRUS 1941, Vol. 3, Docs. 624, 643

[3] 41. Memcons, August 13, 1974; June 10, 1975; FRUS 1969–76, Vol. 37, Docs. 1, 65.

[4] Memcon, August 17, 1974, Box 5, NSAMC, GFL; memcon, March 13, 1976, FRUS 1969–76, Vol. 37, Doc. 95.

[5] David M. Wight – Oil Money

[7] Gilmore, S. and Hayashi, F. (2011). Emerging market currency excess returns. American Economic Journal: Macroeconomics, 3(4):85–111.

[8] Banking, Trade, and the Making of a Dominant Currency, Harvard University

[10] Edwin L.C.LAI, HKIMR Working Paper No.07/2020

[11] Internationalizing the Renminbi and China’s Financial Development Model Robert N. McCauley November 2011